【杉KD平角、新年度の林野庁補助事業で国産材代替によるウッドショック対策も】

はじめに

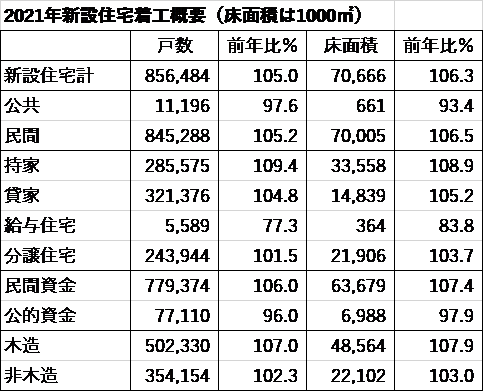

2021年(令和3年)の新設住宅着工戸数は85万6484戸、前年比5.0%増と5年ぶりに増加しました。新設住宅床面積は7億67万㎡、同6.3%増で、同じく5年ぶりの増加となりました。

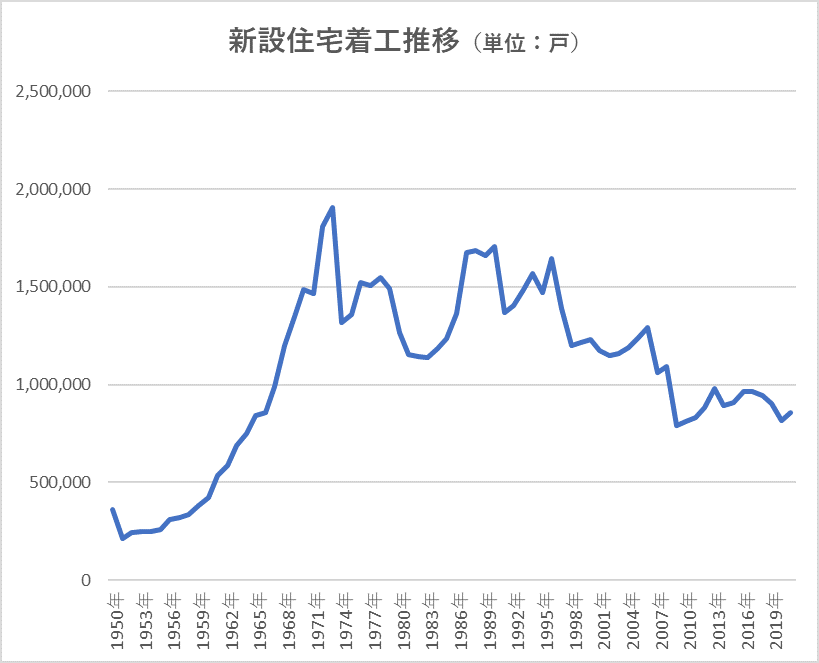

ただし、あくまでも、新型コロナ感染症問題の影響で著しい落ち込みとなった20年と比較して回復したということにすぎず、戦後の新設住宅着工推移の中で比較すると、高度成長真っ盛りで過去最高となった1973年(191万戸)比では55%減、消費税引き上げ(97年4月に3%→5%)による駆け込み需要が起き直近最高となった96年(164万戸)比では48%減となっており、現状は90年代央と比較してほぼ半減しています。

それでも21年は、新型コロナ感染症問題を原因とした世界的なサプライチェーンの混乱に伴う建築資材価格の高騰と慢性的な納期遅れといった問題があったにもかかわらず、新設住宅需要が改善されたということで、住宅需要の底堅さを感じさせます。

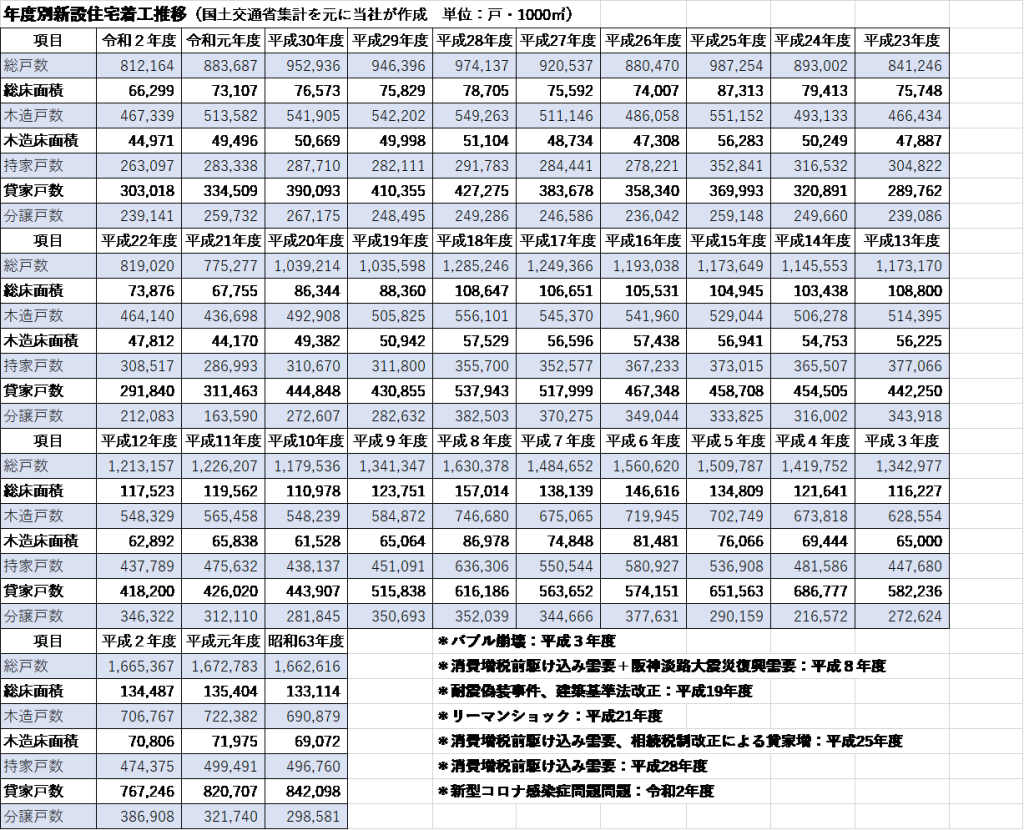

国も住宅エコポイント制度、省エネ住宅補助、住宅ローン減税措置、相続税措置をはじめ、多くの住宅取得施策を軸に、精力的な住宅需要喚起に取り組み、潜在的な住宅需要の掘り起こしを推進してきました。下表は国の会計年度(3月末)に基づく年度別新設住宅着工推移(総戸数、総床面積、木造戸数、木造床面積、持家戸数、貸家戸数、分譲住宅戸数)を取りまとめたものです。今回、分析している2021年計とは時系列が異なりますが、平成時代以降の推移はわかりやすいと思います。

新型コロナ感染症問題も2年目となり、少しずつですが、コロナ禍と共存する新たな経済と生活様式の仕組みが動き始めていると感じます。住宅市場に関してみれば、各地の住宅展示場への来場者数がかなり改善されています。前年はそもそも住宅展示場の長期閉鎖が相次いでいましたから、それとの比較で増加するのは当然のことですが、来場者数の増加が持家需要と比較的連動性があることから、好材料といえます。

また、新型コロナ感染症問題で、リモート、テレワークといった在宅勤務形態が一般的なものとなってきました。果たして在宅勤務に伴う住宅投資が起きているのか、定かではありませんが、米国の住宅市場では似たような変化が指摘されています。在宅勤務に適した自宅のリフォームという動きは出ていると思います。

22年の新設住宅需要動向は、新型コロナ感染症問題がどう変化していくのかに尽きると思います。沈静化に向かうようであれば、世界的に生産活動が回復し、供給逼迫が緩和され需給がバランスしてくることで、高騰した建築資材価格も落ち着いてくるのではないでしょうか。長期にわたる部品不足が原因で、給湯機やトイレといった水回り設備機器の供給が著しく不安定になっていますが、こうした問題が改善されることも期待されます。

とはいえ、急速に少子高齢化が進行する日本で再び、新設住宅着工戸数が100万戸を突破するということは現実的ではありません。少子高齢化の進行と空き家の増加、地域の過疎化といったことが大きく影響して、中長期的には60万戸すら割り込むのではとの予測が多く聞かれます。

また、住宅の性能が向上しており、住宅滅失に至る期間が長期化している点も、新設住宅需要にはマイナスです。もう一つのマイナス材料は、慢性的な所得の伸び悩みに伴う消費意欲の低迷です。これまでのデフレ経済が、ここにきての急激な物価上昇により変化しています。物価の上昇が一層、国民の可処分所得を圧迫させ、消費を冷え込ませる恐れが高まると考えられます。

2021年の新設住宅着工について、主要なポイントを分析していきます。

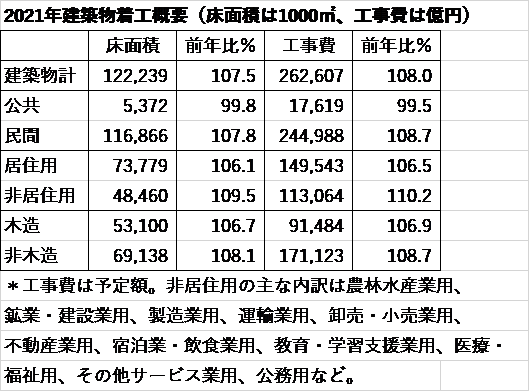

下表は新設住宅着工に関する総括表です。国土交通省では、これらの諸項目に基づき、都道府県・市町村別、また時系列まで詳細に毎月の月次実績、年及び年度計実績を公表しています。また、建築着工統計調査報告の名称で、建築物全体の着工統計もセットで公表されています。非住宅建築物の市場規模はこの統計が参考になります。

1.持家:戸数が改善

22年の新設住宅着工動向を利用関係別でみていくと、持家28万5575戸(前年比9.4%増)、貸家32万1376戸(同4.8%増)、給与住宅5589戸(同22.7%減)、分譲住宅24万3944戸(同1.5%増)、分譲住宅のうちマンションは10万1292戸(同6.1%減)でした。

低迷していた持家が大幅に盛り返し、貸家も堅調でした。分譲住宅は伸び悩んでおり、特に新設マンションが苦戦しました。分譲住宅のうち、戸建ては14万1094戸(同7.9%増)と好調でした。

2.貸家:不安定要因も

利用関係別動向のうち、貸家については、大規模建築偽装問題が発覚したレオパレス21、「かぼちゃの馬車事件」として世間を騒がせたスマートデイズ+スルガ銀行によるシェアハウスでのサブリース事業破綻をはじめ、無理やり需要を作り出そうとした結果、致命的な無理が表面化した事件が20~21年と相次ぎました。特にレオパレス21は一連の建築偽装問題で完全に信頼を失墜しており、土地所有者への営業が非常に難しくなっています。

大手住宅会社の賃貸住宅事業部門、大東建託や東建コーポレーションに代表される貸家専業住宅会社も、施主に対し利回りの高さを喧伝する一方、ほぼ似たような事業モデルを展開し、似たような問題が表面化しています。

貸家住宅関係では2025年に生産緑地法が改正され、都心部を中心に生産緑地として継続せず、宅地等の活用を想定して、まとまった数量が供給されるとの見通しもあり、既に農家地主への営業が過熱していると聞きます。

【大東建託の受注推移21年11月~22年1月】

持家は前年比10%近い回復となりました。木造軸組住宅は多くが持家ですが、木造軸組住宅の利用関係別内訳は、合計39万5803戸(同8.3%増)、持家21万663戸(同9.4%増)、貸家5万6324戸(同2.3%増)、給与住宅1776戸(同21.9%増)、分譲住宅12万7040戸(同9.2%増)と堅調に推移しました。木造軸組住宅に占める利用関係別比率は、持家53%、貸家14%、分譲住宅32%です。

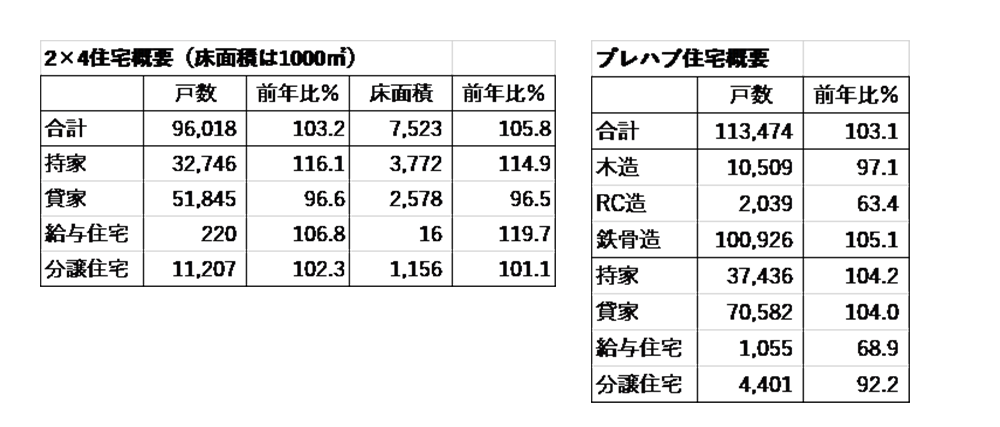

同じように木造住宅である2×4工法(枠組壁工法)住宅は軸組木造と異なり、貸家比率が極めて高いという特徴があります。2×4工法住宅合計は9万6018戸(同3.2%増)、このうち持家3万2746戸(同16.1%増)、分譲住宅1万1207戸(同2.3%増)で、利用関係別比率は持家34%、貸家54%、分譲住宅12%で、過半を貸家が占めています。

3.木造住宅:在来が堅調

21年の新設木造住宅は50万2330戸(前年比7.0%増)、床面積で4856万㎡(同7.9%増)と堅調に推移しました。木造住宅の戸数内訳は、2×4住宅9万6018戸(同3.2%増)、木質プレハブ住宅1万509戸(同2.9%減)、残り39万5803戸が在来軸組住宅等(同8.3%増、丸太組住宅も含む)となります。

木造のうち、2×4(枠組壁工法)住宅は2年連続で10万戸割れとなっており、前年比では小幅増となりましたが、相対的に苦戦しています。過去のピークは12万戸ですが、今後、大工職人等の人手不足問題が一層深刻化してくると考えられ、熟練大工でなくても建て方施工ができる2×4住宅は軸組に比べ優位かもしれません。

2×4住宅で注目される点は、カナダ産SPF製材に替わり、国産材針葉樹製材シェアが高まると考えられることです。林野庁はまもなく発表する令和4年度補助事業のうち、川下施策の目玉事業として、新規に外材から国産材に転換した場合の助成を計画しています。名目は昨年のウッドショック対策です。主に想定しているのは、米松KD平角に替わり、杉KD、集成平角ですが、2×4製材も必ず対象になってくると思います。

2×4住宅およびプレハブ住宅の着工概要は下記の通りです。2×4住宅は大東建託を筆頭とする貸家系住宅会社依存が極めて大きいですが、21年の2×4貸家住宅は小幅減となりました。レオパレス21等の問題が影響したのでしょうか。持家は15%弱の増加で好調でした。下表ではわかりませんが、非住宅木造建築では独自ブランドを立ち上げた三井ホームが圧倒的な強さを誇っています。

プレハブ住宅については合計で3.1%増、このうちミサワホーム、積水化学工業に代表される木造は2.9%減と伸び悩み、鉄筋コンクリート住宅(RC)は大幅な落ち込みとなりました。鉄骨造(大和ハウス工業、積水ハウスなど)は比較的堅調でした。プレハブ住宅の利用形態別では貸家が圧倒的で、2×4住宅との市場競合が最も顕著な分野です。大和ハウス工業や積水ハウスは近年、非住宅建築分野で業績を拡大しています。ビル建設はもちろん、倉庫等の物流施設、また、パークPFIに絡んだ事業でも活発に展開しています。

4.分譲住宅:マンション苦戦

貸家および分譲住宅は、前記した生産緑地法改正を目前にしており、生産緑地から宅地、分譲地等への転換が都市部周辺地域を中心に進むと考えられます。なお、JA(全農)は生産緑地からの転換を急ぐ必要はないとアドバイスしています。

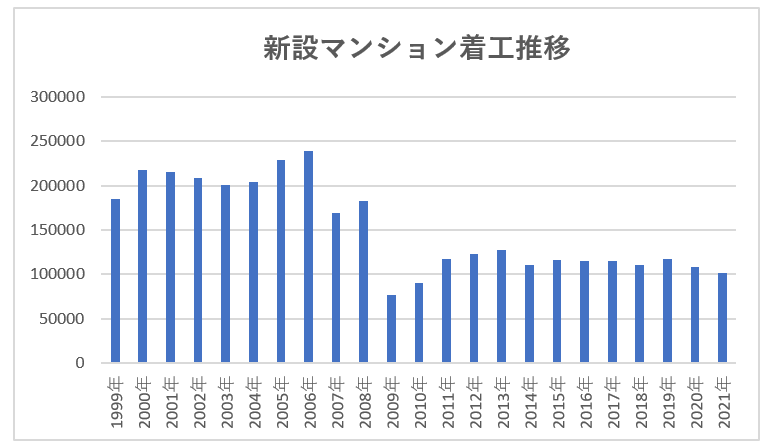

分譲住宅は前年比小幅増にとどまりましたが、戸建て分譲住宅は14万1094戸(同7.9%増)であったのに対し、マンションは10万1292戸(同6.1%減)と唯一前年比減になりました。分譲住宅に占めるマンション比率は2000年代前半には60%台で推移してきますが、2009年、一気に45%台まで下落し、以後40%台で推移、21年は41.5%まで比率を低下させました。

09年と言えば、麻生自民党政権が総辞職し、民主・社民・国民の野党連合による鳩山内閣の誕生した年でもあります。15年ぶりの非自民政権となりましたが、短命でした。新設マンション着工は08年の18万2555戸から09年7万6678戸と60%近く落ち込みました。それとともに、新設分譲住宅に占める新設マンション着工戸数比率が急降下していきました。この新設マンション需要を直撃したのは08年9月のリーマンショックです。米国を震源地とした世界的な経済混乱が起きました。日本は比較的影響は小さかったですが、株価の大幅な下落を筆頭に、その前2~3年で起きていた不動産ミニバブルの崩壊、さらにマンション市場の冷え込みが起き、以後のマンション関係の再編にもつながっていきます。なお、姉歯事件(構造計算書偽装問題)は05年11月に発覚しますが、リーマンショックとともに新設マンション市場に少なからず悪影響を及ぼしたと考えられます。

5.2022年見通し

建築資材価格高騰と供給不足

ウッドショックと称された内外産木材価格の高騰問題は、一時的に供給逼迫も顕在化し、特に構造材、合板等の木材製品在庫を持たない中小工務店・大工を直撃しました。ただし、着工戸数は前年比増加しており、木材製品や鋼材製品等の価格高騰と供給難で、住宅建築が見送られたわけではありません。なお、着工数とは基本的に確認申請数であり、その後、何らかの理由で建築が見送られるケースがあるかもしれませんが、ここでは考慮していません。

木造軸組住宅に占める木材製品価格の高騰は、柱、梁桁、土台・大引等の各種構造材、根太、筋交、間柱、タルキ等の羽柄材、貫、胴縁、合板等の下地材とすべての木材製品価格が急騰し、木造住宅に対する木材製品材料費の上昇はかなりの額となっており、当初見積もりの倍以上になっていると考えられます。同様のことはSPF2×4製材コストが一時、数倍に跳ね上がった2×4工法住宅にも当てはまります。

接着剤価格高騰がEWを直撃

こうした価格の高騰と供給不足は、木材製品のみならず、給湯器、ウォッシュレット等の高性能トイレ、金属サイディングと広範に表面化しており、建築を先送りしている施主も少なくないと考えられます。22年は先送りしていた需要が顕在化すると予想されます。

ただし、建築資材価格の高騰問題は22年も続きます。まず、石油由来の建築資材、例えば断熱材、接着剤などは価格の続騰が決定的です。特に接着剤問題は、合板、集成材、CLT、LVLフローリング等多くのエンジニアードウッド(EW)に影響する問題です。

ロシア丸太輸出禁止

木材関連では、22年1月から実施されたロシアの丸太輸出禁止がどのような影響を及ぼすのか、注目されます。中露国境貿易が最も影響を受けると考えられ、針葉樹、広葉樹ともにロシアから丸太で輸入できなくなった中国は大打撃です。ロシア産針葉樹、広葉樹丸太やフリッチ等を原材料として中国で製品加工された木材製品は米国市場を中心に、欧州、東南アジア、中東など世界中に出荷されており、日本にも様々な製品が出荷されています。

こうしたサプライチェーンへの影響、特にロシアに替わる材材料をどこから調達するのかが注目されます。いずれにせよ、ロシア産木材を原材料とする中国産木材製品価格の上昇は確実に起きるとみられます。既にロシア産ナラ、タモを原材料とし、中国で加工された複合、無垢フローリングについて、複数の販社が4月をめどに再値上げする考えを伝えてきています。