【カナダBC州沿岸産製材】

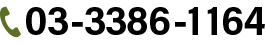

2022年の木材輸入金額は1745億円(前年比42%増)となりました。20年比では85%増です。輸入数量は小幅増にとどまっており、金額の大幅な伸びは日本向け輸出価格の高騰によるもので、海上輸送にかかる船運賃も原油高や海上輸送インフラのひっ迫で高騰しました。また、時期にもよりますが、円安ドル高推移も影響しています。

はじめに

22年の木材輸入を振り返るといくつかの注目点があります。

21~22年の木材価格高騰では22年前半にかけ製品類の集中入荷がおきました。実需とかけ離れた大量供給により港頭在庫が急拡大し、高騰した木材製品市況に冷水を浴びせる結果となりました。明らかに供給安定性を棄損したといえます。今また、新規成約が激減し今春にかけて再び輸入製品需給の引き締まりが予感されます。

改めて感じることですが、商品競争力とは価格・供給・品質の安定です。供給に安定感を欠き、その結果、価格を乱高下させるという事態は市場競争力の欠如を意味すると思います。23年の建築材需要は決して楽観できるものではありませんが、輸入木材製品の競争力後退は相対的な国産材の台頭を加速させるでしょう。

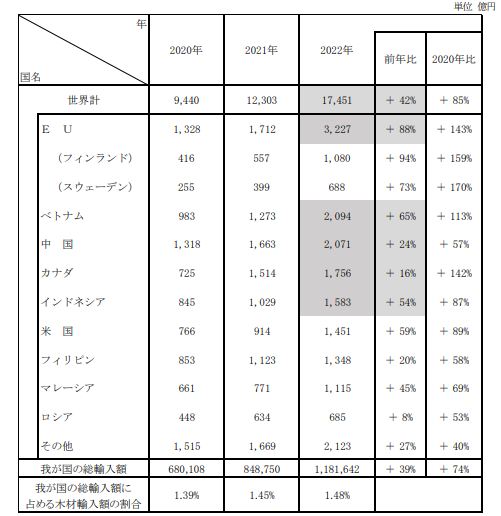

製材輸入の過半を欧州材が占める

22年の製材輸入量(速報値)は合計490万立方㍍(前年比1%増)でした。産地別に上位から欧州材262万立方㍍(同19%増)、米加材107万立方㍍(同21%減)、ロシア材78万立方㍍(同8%減)、チリ材25万立方㍍(同11%増)。ロシア材は22年前半、記録的な集中輸入となりましたが、昨秋以降、輸入が急減し、年間では前年比減という結果でした。

製材総輸入に占める欧州材比率は54%と過半を占めました。

【林野庁集積、木材輸入金額、速報値】

【林野庁集計、製材輸入動向、速報値】

欧州産針葉樹製材の本格輸入開始は1993年ですが、ついに過半を突破しました。日本における欧州産針葉樹製材のシェア拡大は日本の新設木造住宅をはじめとした建築材ニーズの変化と見事にリンクしています。

90年代後半から2000年代前半にかけて様々な大きな動きが起きました。

国内では住宅に対する仕様規定から性能規定への移行、住宅品質表示制度の導入、さらに機械プレカットの急増などが挙げられます。この結果、木質建築材はこれまでの未乾燥材(グリン)からKD、集成材へと急速に移行していきました。

欧州では欧州基軸通貨ユーロの採用と米国ドルに次ぐ国際決済通貨としての台頭が挙げられます。欧州林産業界はこの時期、空前の買収統合が繰り広げられ、巨大総合林産企業が誕生しました。

【欧州産針葉樹KD製材】

特に木造住宅が多くを占める日本市場への期待は大きく、当初はプレハブ住宅部材向けホワイトウッドKD原板を主体とした供給にとどまっていましたが、間柱を筆頭としたKD羽柄材完製品で一気に主産地に躍り出ます。さらに構造材分野への進出では欧州産レッドパインを含めラミナを積層する集成材手法で柱材、梁桁材へと浸透していきます。

日本でも90年代から構造用集成材の量産化が始まり、日本の集成材メーカーへのKDラミナ供給でもあっという間に主産地の地位を獲得します。日本の構造用集成材産業は欧州産地からの原材料供給なしでは量産化が成り立ちませんでした。カナダ産SPFの独壇場と言われた2×4工法建築用材でも欧州産ホワイトウッドKD材がじわじわと日本におけるシェアを高めていきました。

欧州産地の強みとしてよく言われるのは、メトリックによる正寸で適切に含水率が管理されたKD材を供給する能力です。北米はインチとフィートで表記し、見なし寸法(ノミナル)と実寸法(アクチュアル)が存在することから、正確な材積とそれに基づく原価の算出に手間がかかりますが、欧州産製材はそうした面倒くささはまったくありませんでした。

欧州の大型製材工場の製材手法は一般的に丸太を心材から側材まで一定の厚みで板材にし、この板材を適寸幅で一気に割り返す手法です。日本の伝統的な製材技法である役物を取得する木取りと決定的に異なり、役物の取得は目指さず量産による生産性の高さを徹底的に追求する手法です。歩留まりも決して高くありませんが、廃材や製材不適材は木材乾燥熱源や木質ペレット、パーチクルボード(PB)やMDFといった木質ボードの原材料として活用されます。PBやMDFは欧州が世界最大の生産地です。

欧州と日本は輸送距離が極めて長く、成約から輸入までに2カ月以上かかることもあります。産地の製材工場が製材加工、KDを行い、輸出港まで出荷し、大型コンテナ船を使って東アジアの拠点コンテナ港に入港、そこからフィーダー船と呼ばれる規模の小さなコンテナ船に積み替えて日本に入港するのが一般的で、どうしても時間がかかります。21~22年のように世界的なコンテナ需給ひっ迫が起きるとさらに入荷は遅れることになります。

22年の欧州材輸入でも、港頭在庫急増を受けて輸入元が新規成約を絞り始めたにも関わらず輸入のピークは22年8月で30万立方㍍もの大量入荷となりました。契約から輸入までのリードタイムが極めて長いことが原因の一つで、さらにコンテナ需給ひっ迫の影響、新型コロナ感染症問題で中国等のハブ港の物流機能が低下したことなどが原因とみられます。輸入抑制が本格的に始動したのは22年11月以降となりました。

現在、港頭に滞留していた欧州産製材在庫は減少しており、新規成約も落ち込んだままなので着実に需給調整が進みます。しかしながら今後、新規成約量を正常化させても輸入が回復するのは今からだと早くて23年6月前後、ずれ込むようだと23年第3四半期からとなりそうです。

ロシアによるウクライナ侵略で欧州とロシアの木材貿易が規制されており、ロシアからの木材輸入が激減している欧州は、欧州域内産地からの供給を高めていく必要があります。今後、欧州市場の木材需要が上向いてくるようだと日本への供給にも影響が出てくるのではないでしょうか。

カナダ産製材輸入が100万立方㍍割れに

最も大きな衝撃はカナダ産製材輸入が94万立方㍍と100万立方㍍を割り込んだことです。長らく海外産地の日本向け製材の盟主として総輸入の過半を占めていたカナダのシェアが19%まで下落しました。米加産製材の日本向けに関する歴史をご存じの方はカナダ産製材輸入が100万立方㍍を割り込むという事態はにわかに理解しづらいことだと思います。

カナダは90年代央に年間500万立方㍍規模の製材を日本に供給した歴史があります。カナダのブリティッシュコロンビア州(BC州)沿岸には日本向けに特化した米ツガ製材工場が多数誕生し、大量の製材を日本に出荷してきました。また、カナダ西部内陸産地からは2×4工法向けに大量のSPF製材が輸入されてきました。

米ツガ製材の日本向け終幕

94万立方㍍という数量ですが、多くはSPF製材です。詳細統計が出ていませんが大雑把にみて樹種比率はSPF73%、米ツガ15%、米松10%、米ヒバ、ウエスタンレッドシダー等のその他が2%といった構成でしょうから、数量にするとSPF68万立方㍍、米ツガ14万立方㍍、米松9万立方㍍といったところです。

米ツガはかつて、新設木造住宅構造材(柱、桁、母屋、注入土台等)、羽柄材、内装仕上げ材の主力樹種として高度成長期の住宅需要を支えてきました。当初は北米から輸入される米ツガ丸太が原材料でしたが、80年代後半からは米加の製材工場から供給される製材が主体となり、BC州沿岸には多数の日本向け製材工場が登場、さらに米ツガ羽柄材を製造するための再割原板が本格化し米ツガ輸入製材全盛の時代となりました。

【米ツガ目細材による原板挽きKD羽柄材】

カナダ産米ツガ製材のシェア低下原因は、価格高騰による需要の喪失、KDニーズへの対応の遅れ、原材料供給面での制約と製材供給力の低下などが考えられ、特に90年代の産地価格高騰と構造材・羽柄材KD需要への対応の遅れが致命的でした。この間隙を縫って欧州産地が一気に台頭したともいえます。しかしながらピーク時には年間数百万立方㍍の米ツガ製材が輸入されていたわけですから22年の輸入数量は隔世の感があります。21~22年の米材価格高騰が決定的な一打になりました。欧州産製材が代替した日本向け供給量を米加産地がそのまま維持できていたらどうなっていたでしょう。

これは米松にも当てはまりますが、20年秋以降の米国製材価格高騰でBC州沿岸の日本向け米ツガ、米松製材産地の多くが米国市場にシフトしました。日本に出荷するよりはるかに手取りが良いわけで、日本向けは機会損失と言われても致し方ない価格差でした。

現在、日本での米ツガ構造材の需要は防腐防蟻加圧注入土台用にほぼ絞られていますが、住宅等の土台市場では圧倒的に桧KD材シェアが高くなっており、かつて過半を優に超えていた米ツガ注入土台シェアは数パーセントまで低下しています。

昨年来、BC州沿岸製材大手の日本向け米ツガ製材基幹工場が生産を停止した状態で、再開計画が定まらずにいます。このため、23年はさらに米ツガ製材の日本向け数量は減少しそうです。もっとも、そうなったとしても今さら困る需要家はいません。

米松製材はKD羽柄材が主体となり、強度面からも一定の需要を確保していましたが、米国市場の木材製品価格高騰を契機に日本向けを供給から次々と離脱していきました。一度離脱して短期に再びシェアを回復することはほぼ困難です。ただ、米松製材そのものは中国木材という巨大製材会社があり、KD構造材、羽柄材ともに十分な供給がなされています。

カナダ西部沿岸産地からは米ヒバ、米杉(ウエスタンレッドシダー)、シトカスプルースといった樹種も日本向けに多く供給されてきました。今やこれらの樹種は見る影もありません。元々これらの樹種に価値を見出し、付加価値を高めてきたのは日本の木材関係者です。

耐久性、対候性に優れ、水に強い米ヒバは住宅土台として、また敷鴨居をはじめとした造作材として、桧代替の社寺建築材料として重用されてきましたが、素材供給制約や価格高騰で市場性を失っていきました。

米杉(ウエスタンレッドシダー)は極めて耐久性に優れた樹種で、外構材としても内装材としても幅広く用いられ、今でも専門の輸入販社がいますが、米杉の主たる出荷先である北米市場での価格高騰で日本向けも連動高するとともに日本向け引き合い数量が激減し大幅に輸入を減らしました。

大径木で知られるシトカスプルースはアラスカ州が主産地ですが、BC州沿岸地域も有力産地です。最優良材はピアノやギターなどの楽器用、上級材も建具、造作等に使われてきました。北米西岸における森林環境保全で1990年代以降、シトカスプルースの伐採そのものが著しく規制され、日本への供給も激減しています。シトカスプルース代替として内陸部のホワイトスプルースが注目されています。

北米における森林環境問題

カナダのBC州政府は2021年11月2日、州内の原生林(オールドグロース)州有林260万haを保護対象として伐採を一時停止するとの方針を州内の先住民族に提起、22年4月、170万haの原生林州有林の伐採が暫定的に停止されることになりました。170万haといえば日本の森林面積(約2500万㌶)の7%に相当します。

21年11月に当初方針が示された際、業界団体であるカナダ林産業審議会(COFI)は「年間1000万立方㍍の州有林丸太生産減、それにより14〜20製材事業所、2パルプ工場、複数の二次加工施設が閉鎖され、約18,000人の雇用喪失と年間4億カナダ㌦の減収となり、BC州林産業界に深く壊滅的な影響をもたらす」と反論しています。

アラスカ州では21年はじめ、同州の丸太輸出最大手であるシアラスカティンバーが素材生産・販売事業から撤収、日本へは21年春の入荷を最後に丸太輸出が終了しました。近年でも年間30万立方㍍のシトカスプルース、ベイツガ、米杉、米ヒバ丸太が中国、日本、韓国に輸出され、特に日本向けにはシトカスプルースの最上級丸太が供給されてきました。

BC州内陸産地、成長の限界

BC州内陸は世界最大のSPF製材地帯ですが、昨年来、近年にない苦境に陥っています。20年末から22年前半、この間、かなりの価格乱高下を起こしてはいますが、過去に経験のない米国製材価格高騰により記録的な収益拡大となったBC州内陸を拠点とする製材大手は、22年夏以降の米国製材価格暴落を受け、大掛かりな減産を余儀なくされています。

【SPF2×10による床パネル】

BC州内の大型製材工場多数で一時閉鎖ないし永久閉鎖を断行しており、今も減産する製材工場が続いています。現地アナリストは通常製材生産能力の30%強が失われていると指摘しています。永久閉鎖も2工場、期限未定の一時閉鎖も2工場が含まれます。紙パルプ工場も1工場が永久閉鎖、3工場が再開期限未定の一時閉鎖となっています。木質ペレット製造工場でも減産が出ています。

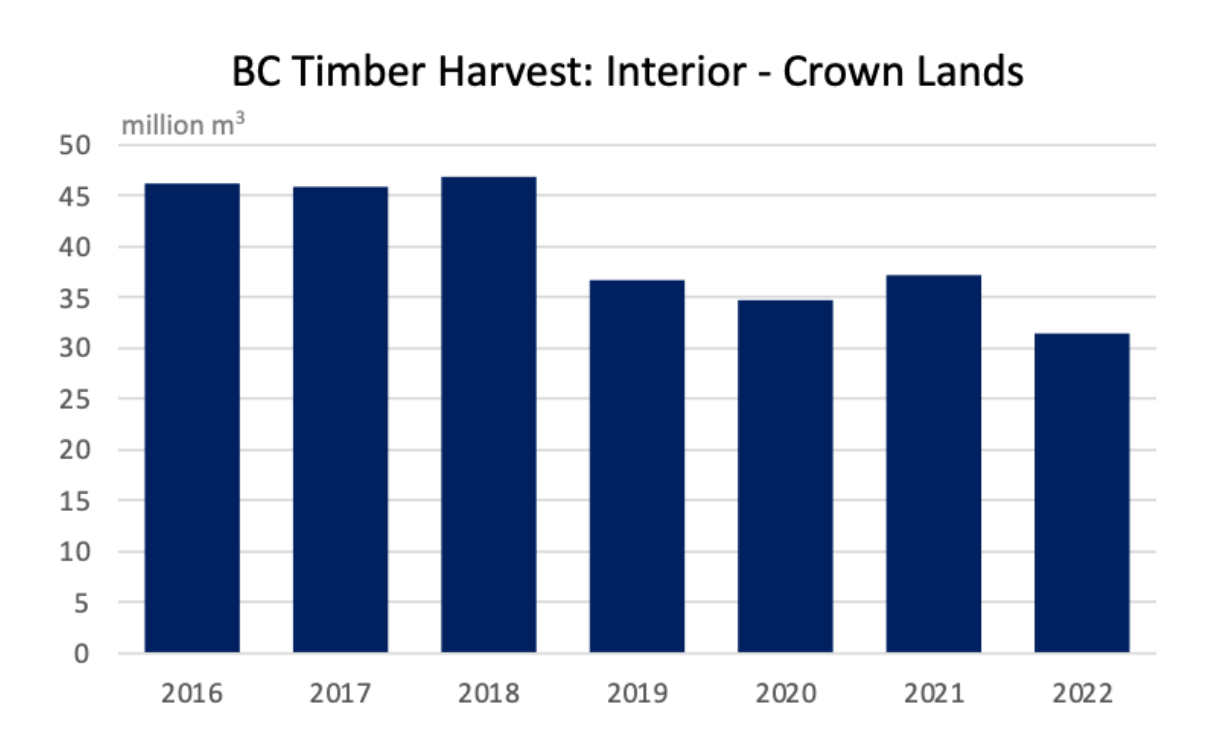

こうした大掛かりな減産の要因は米国製材市況暴落によるものですが、BC州内陸製材産地は別の問題も抱えています。BC州有林の年間許容伐採水準の削減です。下図はBC州内陸の州有林伐採数量推移ですが、4500万立方㍍強となった18年を直近のピークに、22年は3000万立方㍍強に減少しています。21~22年の北米製材市況高騰で需要は旺盛だったにも関わらず丸太生産高が減少した原因はBC州有林の年間許容伐採水準が引き下げられているためで、引き下げの理由は持続可能な森林経営という考え方に基づいています。

しかしながらより直接的な原因は90年代末から2000年代はじめ、BC州内陸のロジポールパイン森林がマウンテンパインビートルによりかつてない深刻な虫害問題に直面し膨大な森林面積で立木の枯れ死が発生したため、BC州政府がこの虫害立木の価値が低下しないうちに伐採を急いだ結果、数年間にわたり年間許容伐採水準を大幅に上回る伐採が行われ、この時の過剰伐採の反動が今、起きているためです。

BC州内陸の州有林伐採水準は引き続き抑制されることが確実視されており、同地を拠点とする大型製材事業会社複数は、人工林資源が豊富な米国南部のサザンパイン地帯に新たな製材拠点を開設する動きが顕著になっています。BC州内陸産地の製材規模は引き続き世界有数ですが、原材料供給問題で成長の限界を迎えているといえます。前記した現政権(NDP)によるBC州有林伐採に関する新たな方針も少なからず影響しています。

既に表面化している複数のBC州内陸大型製材工場の永久閉鎖はまだ序盤との見方もあり、原材料供給制約が続く限り情勢の好転は考えにくいと思います。

【ディビッド・エルストン氏のView from the stump 23年1月号から】